在过去相当一段时间,借壳上市都是企业上市非常重要的方面,也让很多企业通过借壳成为了上市公司。尤其在对上市控制得比较严的时候,借壳也成为了企业上市最主要的通道之一。

正是因为如此,壳资源在某一阶段的“身价”也是一涨再涨,动辄几亿、十几亿、几十亿的空壳,也成了想上市企业热切追求的目标。目前市场的不少上市公司,都是通过借壳转型而来,且都经营状况不错。

随着监管力度的不断加大,特别注册制的全面推行,壳资源也一下子身价大跌,几乎没有哪家企业再通过购买壳资源上市。一些原本有希望被借壳的上市公司,也失去了被借壳的机会,失去了将上市公司变现的希望。

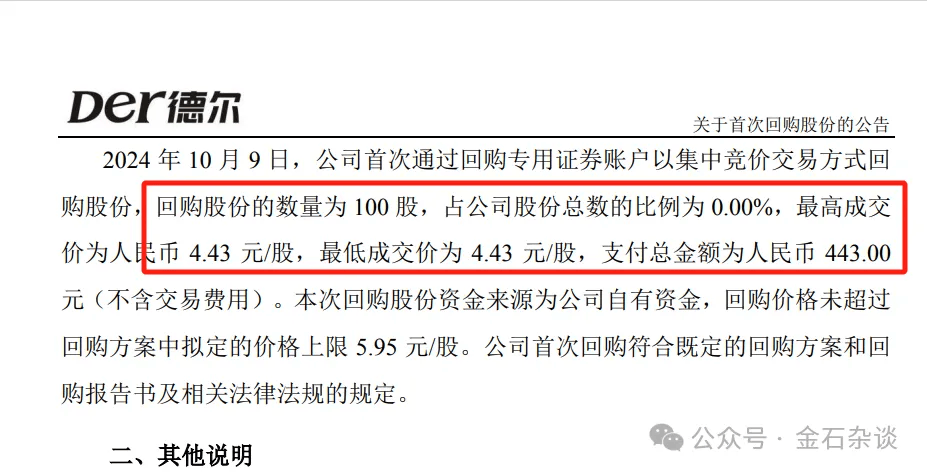

壳资源不值钱了,这些形同僵尸的上市公司依然存在,不仅占据着上市资源,也“美化”着上市公司数量。5000多家上市公司中,到底有多少半死不活的上市公司,恐怕连监管部门也说不清。更重要的,这些名为上市公司、实际已经停止运行,或经营得十分惨淡的上市公司,在现行股市管理制度下,只能在股市混吃等死了。

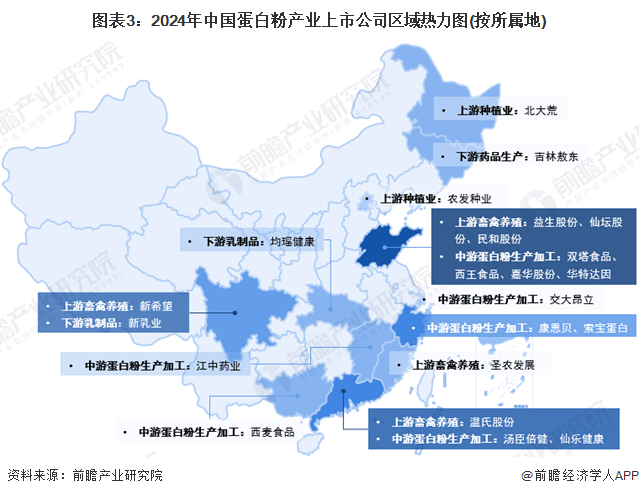

一边是大量企业排队等待上市,一边是半死不活的企业仍作为上市公司苟延残喘在股市,且聚集着一批亏了很多钱的投资者。那么,能否通过制定相关政策,引导拟上市公司去重组、兼并这些半死不活的上市公司,从而把这些壳资源利用起来。如果能把具有壳资源价值的上市公司用起来,一方面,可以减轻或缓解企业排队上市压力,给拟上市企业一条新的通道,缩短上市时间,使其早日成为公众公司;另一方面,可以以这样的方式,让僵尸上市公司退出市场,有效减少市场的垃圾公司,注入更多新兴力量,优化上市公司结构。

实际也是,中国的股市,上市公司数量已经足够,不应当再走数量扩张之路,而要走质量提升之路。提升质量,既需要注入新鲜血液,改善公司生态,也要让垃圾公司退出市场,减少影响市场的不稳定因素,提升上市公司整体质量。而引导拟上市公司借壳上市,可以起到一举两得的作用。

首先,对市场的垃圾公司进行排队,如果是没有必要挽救的,或挽救没有意义和价值的上市公司,毫不犹豫地清除出市场,勒令其退市,且不参加任何重组。这类公司,即便管理费用成功,也没有意义和价值。或者以“零价格”转让,以便于加快出清步伐。

第二,对具备一定壳价值的公司,壳价格也要严密控制,防止上市公司漫天要价。所有壳资源,原则上价格不能超过5亿元,避免上市公司通过卖壳套现走人。同时,绝不允许私下交易,或在场外做出利益弥补。一经发现,严厉处罚。

第三,坚决防止拟上市公司通过借壳上市牟取利益,而必须严格规范购买,注入到上市公司的资产,必须是优质资产,对壳公司的负债,需要用现金偿还或承接,切实做好壳资源的利用工作。

第四,不能损害原中小投资者利益,而是要切实保护壳公司原来的中小投资者,让他们的利息不受损害。比如有些借壳上市的企业,就以十送五十、六十的方式,稀释股价,损害普通投资者利益。如博元投资引入亚美公司后,就让普通投资者利益受到严重损害。且引入的亚美公司,也没有好好经营,至今企业仍处于严重亏损之中,股票价格也长期处于1元以内。这样的借壳方式,就极有可能是恶意借壳,应当严惩。

第五,要防止出现新一轮炒作垃圾公司问题。如果真的引导拟上市公司借壳上市,就必须加大市场监管力度,防止机构和普通投资者炒作壳资源,一旦发现某些垃圾公司出现爆炒现象,一定要严厉查处。

总之,在目前市场开始进入牛市轨道的情况下,引导拟上市公司借壳上市是合适的,也是有条件的,能够产生优化市场结构、提升上市公司质量的作用。如果操作得当,借壳千家上市公司是没有任何问题的。到时候,市场结构会大大改善,垃圾公司会大大减少,股市生态会大大改变,投资者信心更能得到有效提升。