近日,苏州天脉导热科技股份有限公司(简称“苏州天脉”,股票代码:301626.SZ)发布公告,宣布其首次公开发行价格定为21.23元/股,网下发行申购日与网上申购日同为2024年10月15日。

《巴论财经》观察了解,苏州天脉主要从事均温板、热管、导热界面材料、石墨膜等导热散热材料及元器件的研发、生产和销售。公司产品应用于三星、OPPO、vivo、华为、荣耀、比亚迪等品牌的终端提供商。

此次IPO,苏州天脉拟公开发行2892万股,其中初始战略配售发行数量为433.80万股,占发行总量的15%。尽管苏州天脉即将发行上市,但围绕其的诸多质疑点仍未得到妥善解答,而这些质疑点不仅涉及公司的股东结构、专利受让过程、财务信息披露等方面,还涉及与大客户的关系以及对赌协议可能带来的风险。

股东结构变动引发市场费解

招股书显示,苏州天脉的控股股东为谢毅,实际控制人为谢毅及其配偶沈锋华。然而,在公司的发展进程中,创始人之一的陈松青却神秘退出,且原因未明确披露。

此外,另一原始股东沈颖在退出时,其入股时的转让款还未支付,存在0元入股的情形。这种异常的股东变动无疑增加了市场对其股东结构稳定性的担忧。

招股书显示,苏州天脉最初由谢毅和陈松青于2007年共同设立,注册资本为50万元,两人各自认缴出资25万元,各占注册资本的50%。然而,在公司后续的发展过程中,创始人之一的陈松青却神秘退出,且其退出的具体原因并未在招股书中明确披露。这一变动无疑增加了市场对其股东结构稳定性的担忧。

除了陈松青的退出外,苏州天脉的股东结构还经历了其他多次变动。2018年1月,公司整体变更为股份公司,除谢毅外,另有7名原始股东加入。

然而,在2019年2月22日,苏州天脉进行了第一次股权转让,谢毅分别与两名原始股东谭伟光、沈颖签署《股份转让协议》,谭伟光、沈颖将所持有苏州天脉0.84%、0.55%的股权以499.8万元、327.25万元的价格转让给谢毅。

值得注意的是,沈颖存在0元入股的情形,且在未向谢毅支付股权转让款的情况下就决定退出投资,双方因此不存在股权转让价款的支付义务。这一异常的股权转让行为无疑进一步加剧了市场对其股东结构变动的费解。

此外,苏州天脉的第二大股东自然人沈锋华也于近期新进公司股票1372.5万股,持股占流通股比15.82%。这一变动虽然在一定程度上增强了公司的股东实力,但也引发市场对其股东结构稳定性的进一步关注。

苏州天脉股东结构的频繁变动不仅增加了市场的担忧,还可能对公司的经营稳定性和未来发展产生不利影响。股东结构的稳定性是企业持续发展的重要保障之一,频繁的股东变动可能导致公司治理结构的混乱和不稳定,进而影响公司的经营决策和战略实施。

专利受让存在疑点引市场关注

据招股书显示,苏州天脉的主营业务为导热散热材料及元器件的研发、生产及销售,主要产品包括热管、均温板、导热界面材料、石墨膜等,广泛应用于智能手机、笔记本电脑等消费电子以及安防监控设备、汽车电子、通信设备等领域。然而,在公司的专利受让过程中,却存在一些令人费解的问题。

具体而言,苏州天脉有6项实用新型专利为受让取得,所有权人均为公司全资子公司嵊州天脉。然而,其中一项专利的申请时间却早于嵊州天脉的成立时间,这一矛盾之处无疑引发了市场的质疑。专利是衡量企业技术创新能力的重要指标,而专利申请时间的异常无疑对其技术实力产生了质疑。

据国家知识产权局网站显示,专利号为“201920338502.3”的名称为“一种网络设备散热装置”,发明人为曾常勇,申请时间为2019年3月18日,申请人为嵊州天脉。然而,嵊州天脉的成立时间却为2019年6月18日,专利申请时间比嵊州天脉的成立时间早了整整3个月。这一时间上的矛盾使得苏州天脉的专利受让过程充满了疑点。

对于这一异常现象,苏州天脉并未在招股书中给出合理解释。市场普遍认为,这可能是由于公司在专利申请和受让过程中存在不规范操作,或者存在其他未知的原因。无论是哪种情况,这一疑点无疑对苏州天脉的技术实力和创新能力产生了质疑,也对其IPO进程产生了不利影响。

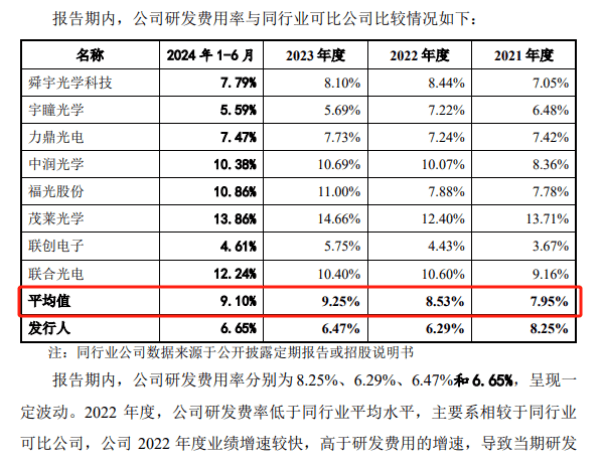

值得注意的是,苏州天脉在研发方面的投入并不低。招股书显示,公司在报告期内的研发费用分别为4010.6万元、5016.34万元、5533.5万元,占营收的比重也在逐年上升。然而,与同行业可比公司相比,苏州天脉的专利数量却相对较少。

截至招股书签署日,苏州天脉拥有的专利技术为77项,其中发明专利11项,实用新型专利66项。相比之下,同行业可比公司飞荣达获得专利共计698项,包含了发明专利175项。

作为一家专注于导热散热材料及元器件的研发、生产和销售的高新技术企业,专利不仅是其技术实力的象征,更是其市场竞争力的重要保障。然而,苏州天脉在专利受让方面的异常行为却让人对其技术实力和市场竞争力产生了质疑。

实控人大额取现用于家庭消费

值得关注的是,苏州天脉的实际控制人谢毅、沈锋华夫妇频繁大额取现的行为引发了市场的广泛关注。

据招股书及相关公告显示,谢毅、沈锋华夫妇在2019年至2021年及2023年上半年期间,累计取现达941万元,这一行为不仅揭示了公司内部控制的潜在风险,也引发了市场对公司管理透明度的质疑。

谢毅、沈锋华夫妇作为苏州天脉的实际控制人,合计持有公司超过72%的股份,股权高度集中。据招股书显示,谢毅直接持有公司54.44%的股份,沈锋华直接持有15.82%的股份,两人还通过其实际控制的苏州天忆翔间接控制公司2.42%的股份。这种高度集中的股权结构使得公司的决策权主要掌握在实控人夫妇手中。

然而,实控人夫妇频繁大额取现的行为却引发了市场的担忧。据招股书及相关公告披露,谢毅、沈锋华夫妇在2019年至2021年及2023年上半年期间,分别合计取现108万元、774万元、34万元和25万元,累计取现941万元。

在取现用途中,“购买酒水”一项出现比较频繁,主要是因为实控人夫妇因收藏或爱好等个人原因,多次、批量向酒水经销商购买了年份酒等收藏类酒水,其中部分价款以现金方式支付,主要系酒水经销商出于自身经营等原因,对现金方式结算给予的优惠折扣更高。

在核查期间,会计师拿到了个别酒水经销商提供的送货单、存现记录等资料,通过综合判断送货单酒水总金额、以转账方式支付的金额以及存现记录等,报告期内通过现金方式交易金额不低于72万元,相关酒水交易及资金往来和存现主要发生在2020年和2021年1月。

尽管苏州天脉表示,这些取现主要用于个人、家庭或其父母的生活必要开支,与公司、董监高、核心岗位人员及客户、供应商等无关联,但如此频繁且大额的取现行为仍然引发了市场对公司内部管理透明度的质疑。这种直接从公司账上拿钱满足个人爱好的行为,不仅引发市场对其内控管理的质疑,也暴露了公司治理结构的漏洞。

与大客户海康威视关系备受争议

苏州天脉与大客户海康威视之间的关系备受市场关注,而这一关注主要源于海康威视不仅是苏州天脉的重要客户,还在2020年6月通过增资扩股成为苏州天脉的股东,持有公司3.55%的股份。这一双重身份使得市场对苏州天脉与海康威视之间的交易是否涉及利益输送产生了高度关注。

据招股书及相关公告显示,海康威视在2019年至2021年期间,一直是苏州天脉的重要客户之一,分别位列苏州天脉的第三、第四和第四大客户。而在2020年6月,海康威视通过其子公司杭州海康智慧产业股权投资基金合伙企业(有限合伙)增资扩股,成为苏州天脉的新股东。这一变化使得苏州天脉与海康威视之间的关系变得更加复杂和敏感。

市场之所以对苏州天脉与海康威视之间的关系产生关注,主要是因为这种客户与股东双重身份的组合可能引发利益输送的疑虑。为了回应市场的关切,苏州天脉表示,已将与海康威视的交易比照关联交易进行披露,并强调销售价格的公允性。然而,市场对其解释仍存疑虑,要求公司进一步说明交易的详细情况,以确保不存在利益输送的情形。

据苏州天脉的回复显示,2020年至2023年上半年,公司向海康威视销售的导热界面材料毛利率分别为62.45%、55.40%、37.88%和21.17%,呈现逐年下降的趋势。苏州天脉将毛利下降归因于海康威视增加了部分价格较低的产品型号的采购,并在2020年底引入了招投标和供应商竞价模式,导致供应商价格竞争较为激烈,公司产品单价有所下降。

尽管如此,苏州天脉一再强调,向海康威视销售产品的价格及毛利率呈下降趋势,与销售给其他客户同类产品的单价和毛利率存在一定差异,但这主要是受市场竞争所影响,公司向海康威视销售价格公允,与海康威视之间不存在利益输送。

然而,市场的疑虑并未因此完全消散。除了对苏州天脉与海康威视之间交易的关注外,市场还对苏州天脉前五大客户的波动性表示担忧。据招股书显示,苏州天脉的前五大客户在不同年份间存在较大的波动性,这进一步加剧了市场对苏州天脉客户稳定性的担忧。

面临对赌协议带来的经营风险

此外,苏州天脉面临的多项对赌协议风险。作为一家专注于导热散热材料及元器件制造的企业,苏州天脉在IPO前曾签署多份对赌协议,这些协议大多涉及“合格上市申请材料递交前终止效力”的条件,并在补充协议中为投资方主体做出上市失败补偿承诺。

这些对赌协议的存在,不仅增加了公司上市前景的不确定性,还可能对其长期发展带来潜在风险。据招股书及相关公告显示,苏州天脉在IPO前曾与投资方进行了多次对赌。这些对赌协议的主要内容通常涉及公司的上市进程、业绩指标等。

例如,苏州天脉的实际控制人谢毅、沈锋华夫妇曾在2019年12月、2020年6月,以公司能否上市作为主要内容,与投资方南通沃赋、东莞长劲石、东莞长恒、海康智慧进行对赌;2021年12月,谢毅、沈锋华夫妇及苏州天脉、嵊州天脉以2021年及2022年两个会计年度的平均扣非归母净利润(实际平均净利润)低于5500万元人民币(预期平均净利润)作为赌注,与投资方国开制造进行对赌。

然而,这些对赌协议并未能在上市前完全清理。目前,苏州天脉仍有多项对赌协议处于有效状态,且部分协议中明确规定了上市失败或业绩未达标的补偿条款。这意味着,一旦苏州天脉未能如期上市或业绩未达标,公司将面临向投资方支付现金补偿的风险。

对赌协议的存在不仅增加了苏州天脉上市前景的不确定性,还可能对其长期发展带来潜在风险。一方面,对赌协议可能迫使公司采取过于激进的经营策略,以追求短期的业绩目标,从而忽视了公司的长期利益和稳定发展。另一方面,对赌协议可能引发公司与投资方之间的利益冲突,导致双方在合作过程中出现分歧和矛盾,进而影响公司的正常运营和发展。

除了对赌协议带来的风险外,苏州天脉还面临着其他方面的挑战。例如,公司在招股书中披露的信息披露质量不高的问题,以及前五大客户波动性较大等问题,都引发了市场的关注和担忧。这些问题不仅可能影响公司的市场声誉和投资者信心,还可能对公司的长期发展带来不利影响。

尽管苏州天脉即将发行上市,但围绕其诸多质疑点仍未得到妥善解答,而这些质疑点不仅涉及公司的股东结构、专利受让过程、财务信息披露等方面,还涉及与大客户的关系以及对赌协议可能带来的风险,无疑给企业未来发展蒙上了一层阴影。