曾经开拓了同城即时配送赛道的闪送,终于上市了。

10月4日,闪送正式登陆美国纳斯达克,继美股的达达和港股的顺丰同城之后,成为即时配送行业内的第三家上市公司。

从业绩表现来看,闪送交出的答卷算不错,营收从2021年的30.40亿元增长至去年的45.29亿元,两年间增速均达到两位数;去年还实现了扭亏为盈,净利润超过了1亿元。

在上市前,成立于2014年的闪送共完成了11轮融资,资方中明星投资机构云集,雷军的顺为资本更是先后在其中三轮加注。

但这个估值一度超百亿元人民币的明星独角兽在二级市场的表现可能不及预期。上市当日,其股价收涨9.15%,但自第二个交易日开始,便连续六天下挫,市值一度从上市当日的超11亿美元缩水至刚过9亿美元。经过最近两天的回暖,市值仍蒸发了超10%。

闪送骑手。图/视觉中国

“紧急”的生意

如果不是听到闪送上市的消息,生活在北京的徐胥(化名)几乎忘了自己曾经多次靠这个平台救急,比如让室友把电脑送到公司、让同事把自己落在公司的钥匙给送到家门口。

正是类似徐胥这样的紧急配送需求,构成了闪送最初的起家之本。

2014年3月,还只是一个粗糙网页的闪送在北京上线了。用户通过网页下单,接到单之后闪送再打电话联系个人司机。没错,后者正是最早承接闪送业务的“骑手”。

根据闪送今年初发布的10周年订单报告,其第一个订单,来自一个刚刚出差回京的用户,由于忘了带钥匙,用户让闪送把钥匙从家人那里取回。

后来,送文件、送花、送蛋糕……闪送接到的订单越来越多,也有了自己的App,再到小程序。它也开始走出北京,并在更多的城市以众包模式,即通过互联网将任务分包给大量参与者的方式,吸引了越来越多的个人骑手注册,形成自己的运力储备。

彼时这一模式之新,再加上闪送联合创始人于红建曾透露的成立头五年300%的年复合增长速度,让闪送在创投火热的那些年里成为资本的宠儿。

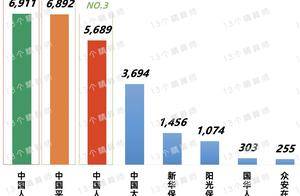

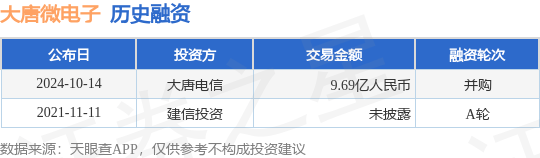

天眼查数据显示,2014年至2021年,闪送共完成11轮融资,背后投资方包括鼎晖投资、天图资本、SIG海纳亚洲等,雷军的顺为资本、王思聪的普思资本也分别参与了其三轮、两轮融资。

到2021年3月,闪送完成1.25亿美元D2轮融资,估值达到了20亿美元,当时合人民币近130亿元。

这期间,闪送曾在2020年透露过上市计划,但不久被同样成立于2014年、2016年与京东到家合并的同城即时配送公司达达集团抢了先,后者于当年6月正式登陆纳斯达克。此后,也再无闪送IPO相关进程浮出水面。直到四年后,已经三年没有投资进账的闪送,才完成了这个阶段性的里程碑。

沉寂于资本市场已近三年的闪送,带着自己一对一专送服务覆盖国内295个城市、270万注册骑手、8890万注册用户的成绩,重新回到了聚光灯下。

从业绩上来看,闪送交出了一份还算不错的答卷。

根据招股书,2021~2023年及2024年上半年,闪送营收分别为30.40亿、40.03亿、45.29亿、22.84亿元。盈利能力方面,其毛利率逐渐由2021年的6.20%提升至今年上半年的11.30%,并在去年首次实现扭亏为盈,全年净利润1.10亿元;今年上半年,其净利润为1.24亿元,已超过去年全年水平。

闪送营收与盈利情况。图/整理自闪送招股书

不过,从二级市场连日的表现来看,闪送的成绩并未如当初一样吸引投资人。截至10月16日收盘,闪送10.34亿美元的市值,也不过是其巅峰时期估值的一半。

“这可能反映了资本市场对其未来发展的疑虑。”中国企业资本联盟副理事长柏文喜对表示。

激烈竞争

这背后一个重要的原因在于闪送的业务模式。

在招股书中,闪送将自己定义为“独立按需专用快递服务提供商”。闪送相关负责人对介绍,独立即拥有自有用户平台和私域流量,按需专用则是为用户提供的一对一专送服务。

相比于拼单平台,闪送的配送速度更快,“送达时间上平均每一单要比友商快30分钟以上”;也因一次只送一单而提供更好的服务体验,“去年及今年上半年平均丢失率仅为0.01%”。

也正因如此,相比于其他即时配送平台,闪送的客单价更高。以今年上半年为例,闪送的平均客单价为16.55元,而达达则只有4.49元。

不过这同时意味着,价格敏感的个人或商家用户可能被挡在门外。

而不同于闪送成立初期时赛道上的“空无一人”,如今即时配送市场可谓拥挤。

其中,不仅有达达、顺丰同城、UU跑腿等相继主营即时配送业务的公司,做货运的货拉拉、做出行的滴滴和曹操出行、做共享单车的哈啰,都先后推出同城物品取送、代办事务等跑腿服务;菜鸟和京东今年更是要把即时配送的速度卷上新高度,相继打出了“半日达”“秒送”的牌。

用户可选择的空间变大了,也难免会在决策时权衡更多。好比徐胥,最近一次用闪送下单,已经是2022年初的事情了。“本来我也没那么多紧急的需求。以前提起来同城快送就只能想到闪送,现在偶尔要用的话,会发现其他平台往往更划算。”他说。

闪送相关负责人也承认,选择个性化、高端服务意味着会失去一部分价格敏感型用户,需要牺牲一定的市场规模。

这也从一定程度上解释了闪送与另外两家即时配送上市公司营收上的差距。去年及今年上半年,闪送的营收分别为45.29亿元、22.84亿元;同期,达达的营收分别为105.06亿元、48.02亿元;而顺丰同城更是达到了123.87亿元、68.78亿元。

在中国物流学会特约研究员、中国交通运输协会快运物流分会副秘书长解筱文看来,这与闪送此前未能及时拓展业务范围有关,闪送更局限于一对一急送模式,从而错失了多元化发展的良机。根本上来说,姗姗来迟的上市也让闪送缺乏足够的资金和资源去迅速扩张和应对市场竞争。

“闪送的一对一急送模式虽然在特定细分市场有优势,但在整体即时配送市场中占比较小,且需求存在季节性波动,这可能导致其增长潜力受限。”柏文喜表示。

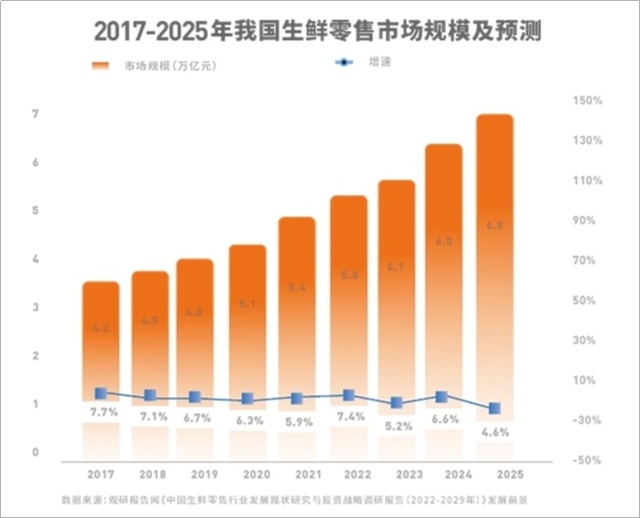

如果将目光放到整个即时配送市场中,根据头豹研究院2022年的数据,2017~2021年,即时配送行业主要应用场景仍以外卖餐饮为主,其订单量占比70%以上。另据艾瑞咨询数据,2023年按收入计算,一对一专送服务市场的占比仅为4.6%。

还要讲新故事

诚然,“小而美”也自有其好。

据闪送相关负责人介绍,闪送的模式想占据的是即时配送行业金字塔顶端的部分,即高客单价的高端服务虽然订单量和市场份额相对小,但是有更大的盈利空间。

闪送、达达、顺丰同城净利润率(净亏损率)对比。图/整理自财报、招股书

不过,就2023年的扭亏为盈,闪送在招股书中将其主要归因于政府补贴增加,使公司的其他收入增加至7430万元,这占了其当年净利润的67.5%。

从成本来看,闪送的大头由向骑手支付的薪酬和奖励组成,2021~2023年及今年上半年,这部分占收入的比例分别为90.5% 、90.3% 、87.8% 、85.4%,虽有所下降,但仍高于美团曾披露过的骑手配送成本占外卖营收七成的数据。

在快递物流专家、贯铄资本CEO赵小敏看来,对当下的即时配送行业来说,“作为上市公司,规模是第一位的。没有大的规模,成本就下不来,利润就不可控”。

事实上,闪送也开始讲新的故事,丰富自己的业务。

一方面,闪送相关负责人表示,作为独立的专送服务商,闪送可以广泛地与各类平台合作,涉猎更广的范畴,其目前便已与抖音、美团、饿了么、腾讯、高德、滴滴等达成合作。

同时,闪送也持续在为一对一专送寻找更多的B端和C端服务场景,前者如与途虎养车合作汽车配件配送、与海底捞合作餐饮外送,后者如在旅拍热潮之下归还拍摄所用的衣服,进一步拓展并稳定高端用户群体,并将业务扩张到更多的城市中去。

另一方面,闪送正在测试一项新的独立业务——“松鼠配送”。据其介绍,该业务目前只面向商户开放,分为“专送”与“快送”两种模式,其中,专送骑手一次只服务一家商户的订单,而快送骑手一次可服务多家商户的订单。

待松鼠配送业务正式上线,其所包含的拼单模式,客单价可以较专送更低。若松鼠配送的服务质量不与闪送有显著差距,或也将成为闪送再切蛋糕的一把好刀。

即时配送行业的高速发展,也给闪送留下了空间。“未来四五年,我们认为还能翻两番,甚至三番的水平。”赵小敏表示,“那就要看企业的战略布局能力、资本开支力度、资源整合能力等。”

“毕竟,日前京东物流与淘天集团达成合作,让后者的商家可以选择前者作为服务商的消息揭示了一个再简单不过的道理,市场还是由市场竞争力说了算,而不是依赖于关联交易和内部合作。”赵小敏进一步解释。

作者:石晗旭

编辑:余源